Ezeket a sorokat azért írjuk, hogy felhívjuk a figyelmet a magas infláció megtakarított pénzünkre tett negatív hatásaira. Azonban kezdjük az elején.

Mi is az infláció?

Az infláció fogalma latin eredetű (inflatio), jelentése felfúvódás, puffadás. A közgazdaságban a pénz tartós értékromlását értjük alatta. A hétköznapi életben és a gyakorlatban a fogyasztási cikkek és nyersanyagok árának egységes és tartós növekedésében érzékelhető. Egy egyszerű példával bemutatva: amennyiben tavaly egy kiló paradicsom ára 600 forint volt, és a mainapon 660 forint egy kiló paradicsom, akkor 10%-ot inflálódott. Abban az esetben, amennyiben csak a paradicsom ára emelkedett, akkor az globális szinten még nem hat ki az inflációra, tehát nem nevezhetjük annak. Csak abban az esetben beszélhetünk inflációról, amikor a gazdaságban levő termékek nagyobb részének fogyasztói ára egyszerre emelkedik. Ez annyit jelent, hogy 10 ezer forintért kevesebbet tudunk megvenni ma, mint 1 vagy két éve. Ebben az esetben történik a tartós pénzromlás, vagyis így érezzük az infláció hatását!

Van pénzünk, akkor mégis mi lenne a gond?

Most, hogy ezt nagyjából letisztáztuk, nézzük miért is merült fel, hogy foglalkozzunk ezzel a témával. A legnagyobb gondot az okozza, hogy nem bánunk jól a megtakarításokkal. Az MNB statisztikái szerint a készpénzben lévő megtakarítások mennyisége 5713,7 milliárd forintos rekordra ugrott 2021 szeptember végére. A párnaciha pedig nem kamatozik.

Ennél is érdekesebb, hogy azok, akik legalább intézményes keretek között, nem a sublótban őrzik a pénzüket, ők is nagyban tesznek arra, hogy fialtassák pénzüket.

A magyar lakosság óriási összeget tart látra szóló vagy folyószámla betétben, a teljes összeg szeptember végén 9156 milliárd forint.

Ami még érdekes lehet, hogy most ebben az éveben rengeteg plusz pénzeket osztott vissza az állam ilyen olyan formában.

Lekötési lehetőségek

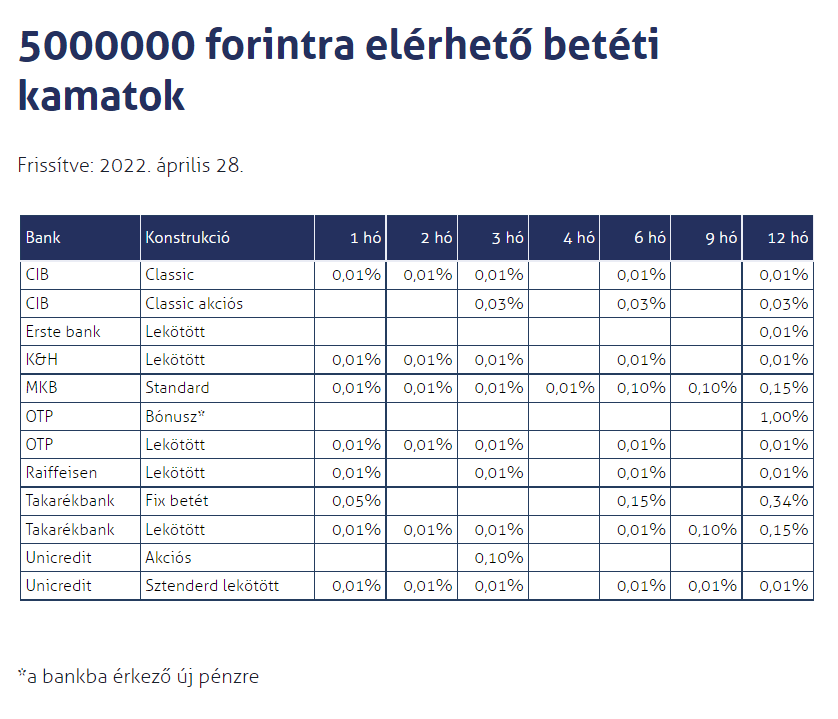

Ha megvizsgáljuk a folyószámlán tartott pénzükre adott kamatot, akkor az alábbi ábrán azt láthatjuk, hogy – noha az infláció elszabadult és a jegybank is a folyamatos monetáris szigorítás mellett tette le a voksát – a bankok nem mozdultak el sokkal az eddigi 0,01%-os szintről.

Az elérhető legjobb kamatok TBSZ számlán lekötés esetén viszont már kínál ennél azért jobb feltételeket:

Ez azt jelenti, ha valakinek van 5 millió forintja és leköti akkor legjobb esetben is évente kap 175 ezer forintot kamatként, feltéve ha 5 évig ott is parkoltatja, különben még a 15% kamatadó is ráterhelődik, így már 148.750.- a haszon, nem beszélve a számla költségekkel. Ez havi szinten kb. 12 ezer forintot jelentene!

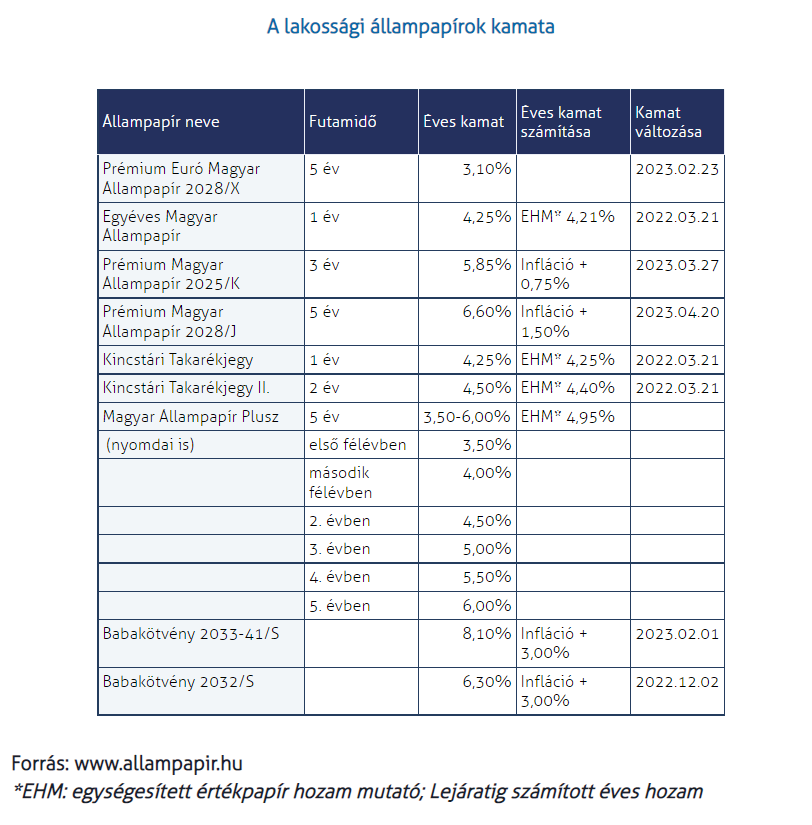

A következő verzió az állampapírok lennének, amelyek még egy egy fokkal jobb megoldást kínálnak:

Konklúzió az infláció kivédésére

A jelenlegi inflációs kilátások mellett a fenti lehetőségek közül a legjobb opciók is jóval elmaradnak jelenleg, hogy a pénzünk csak megőrizze az értékét. Ami megfelelhet ebben a szegmensben, azok hosszú távra tervezett állampapírok lesznek, mert ott akár infláció feletti hozamokat is adhat középtávon, de 2 éven belül ott sem érünk el tényleges infláció feletti nyereséget.

De akkor mi lehet a megoldás az infláció elleni küzdelemben?

Jelen pillanatban, sajnos rövid távon nem lehet a legmegfelelőbb megoldást megtalálni. Sok lehetőség közül lehet választani (babakötvény, részvények, kriptovaluták, nyugdíjmegtakarítások, TBSZ, Önkéntes magánnyugdíjpénztárak, stb.), viszont ennek a nagy részében 5 év, még nagyobb részében 10+ éveben kell gondolkodni, hogy megérje és ezekben az időkben a megspórolt pénzünk hosszútávon átlagban megőrizze pénzünk vásárló értékét sőt akár még infláció feletti hozamokat is generáljon (hosszú távon inkább a második verzió). A mondandója az lenne ennek az kifejtésnek, hogy nem csak akkor kell megoldást keresni amikor baj van, vagy gazdasági helyzet úgy hozza és csak kapkodjuk a fejünket, hanem el kell határoznunk magunkat és bele kell vágni és hosszú távú terveket kell készíteni, lehetőségtől függően minden helyzetre. Gondolok itt arra, hogy szüksége van az embereknek likvid tartalékra (3-6 havi megélhetés), ami lehet akár a számlánkon is, ugyanakkor kellenek középtávú célok megvalósítására megtakarítás, és amit a leghamarabb kell eltervezni, az a hosszú távú tervek. Minél messzebb van, annál könnyebb megvalósítani és annál kevésbé érintik az ilyen gazdasági és inflációs változások. Ilyen lehet a nyugdíj és a gyermekeknek félretett megtakarítás. Ide venném még az ingatlan befektetéseket is, hiszen hiába magasak a kamatok a fél évvel ezelőtti kamatokhoz képest, de még így is jóval az inflációs mutatók alatt vannak, nem beszélve támogatott hitelekről.. Rengeteg ügyféllel és különböző élethelyzetekkel találkozunk és próbáljuk ezt a gondolkodást átadni. Jó hír, – a visszajelzések alapján – hogy tényleg megoldás lehet stratégiában gondolkodni, kevésbé viseli meg ezeket a családokat és egyéneket még egy ekkora változás is, amibe kényszerültünk jelen helyzetben.

Ami még érdekes lehet, hogy most ebben az évben rengeteg plusz pénzt osztott vissza az állam különböző formákban. Ez egy lehetőség is lehet ennek a stratégiának az elkezdéséhez, és akár tartalékok képzéséhez is. Az MNB alelnökének is ez a tanácsa: Megtakarítani, megtakarítani, megtakarítani!

Az MNB alelnökének tanácsa: megtakarítani, megtakarítani, megtakarítani! (vg.hu)

Legutóbbi hozzászólások